社会人であればクレジットカードを一度は手にしたことがある人も多いはず。

いろんな発行ブランドがあり、オリジナルカード・提携カードを合わせれば何百枚と券種があります。

今までクレジットカードを持ったことがなかった人も、キャッシュレス決済の波が来ており、持ち始めた人も少しはいらっしゃるかもしれません。

実利、ブランド、ステータスなど選ぶ基準は人によって全然違います。

僕はJCBオリジナルカードをメインに使っています。

JCBはMade in Japanブランド

クレジットカードのブランドは

- VISA(ビザ)

- JCB(ジェイシービー)

- MASTERCARD(マスターカード)

- AMERICAN EXPRESS(アメリカンエキスプレス)

- Diners(ダイナース)

などがあります。

そのなかで、JCBだけが唯一日本から発祥したブランドです。

ほかは海外発のブランドです。

世界中どこに行っても不自由しないのはVISAと言われていますが、決済できる加盟店数の大小です。

店側から見れば手数料の多い少ないという問題があるので、手数料が少ないと加盟店舗も多くなる傾向にあります。

僕はあまり海外に出る機会も少ないのでJCBブランドを中心に数年使っています。

ハワイに行く機会があったときは、VISAブランドを1枚持って行きました。

ただ、ハワイは日本人も多く訪れる人気の観光地です。

結果的には、JCBでもまったく不自由を感じませんでした。

JCBが使えなかったのはとあるビーチの手荷物ロッカーだけでした。

別の国や地域であれば、状況が変わっていたかもしれません。

提携カードとプロパーカードの違い

一般的なクレジットカードは大体、JCB、VISA、MASTERCARD、AMERICAN EXPRESSが多いです。

そのなかでもオリジナルカード(プロパー)と提携カードに分けられます。

TVコマーシャルで日本で一番決済額の大きいクレジットカードが楽天カードと言われています。

カードを見てみると、右下にmastercardのロゴが入っています。

これはオリジナルカードではありません。

楽天とMASTERCARDの提携カードということになります。

カード会社から直接発行されているオリジナルカードと、提携カードには審査難易度の違いがあります。

プロパーカードを持つメリット

クレジットカードにステータス性を求めるのは、あまり意味がありません。

自分が良い使い勝手だと思えるカードを持つべきです。

メリットとしてステータス性を挙げる時代は過去の話です。

また、ポイント特典については提携カードの方がメリットの多い場合があります。

ただ、付帯保険の補償額やその他特典を加味すると、オリジナルシリーズならではのメリットも多いです。

僕が選んだのはJCBプラチナカード

もともとクレジット決済に魅力を感じない方なので、手持ちのお金がないときに使う程度でした。

あとはネットショッピングの場面で少し使う程度で、ポイントもさほど貯まらず、使いこなしている感覚はありません。

年齢的にも、1枚に絞って活用できればなと思ったのがJCBプラチナカードでした。

特典内容については公式HPや別のサイトに詳しく書かれています。

コストパフォーマンスは高く、年会費20,000円以上のクレジットカードにおけるユーザー満足度ではNo.1となっています。

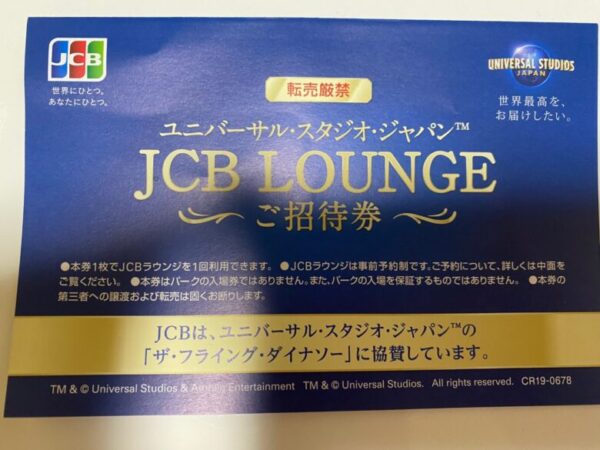

USJでのラウンジ&エクスプレスパス

僕は愛知に住んでおり、ディズニーランドよりも、USJに行く機会の方が多いです。

1年度につき1回だけ、フライングダイナソーの優先搭乗とラウンジが使える特典があります

2019年に初めて利用しましたが、JCBとUSJのロゴ入りミニバッグがもらえました。

搭乗までの待機時間はラウンジでフリードリンクを飲みながら、くつろぐことができます。

フライングダイナソーで案内された席は先頭。

何回か乗ったことがありますが初めての先頭に興奮して、とてもいい経験ができました。

そういった意味では、プラチナカードを持つ価値はあります。

ラウンジとエクスプレスパスの利用については別の記事をお読み下さい。

27500円の年会費は活用次第でペイできる

付帯保険、京都駅でのラウンジ利用、プライオリティパスなどの特典があるので、年会費は十分ペイできる内容です。

少し高い年会費ですが、より上質のサービス提供を受ける大人の愉しみ方もいいかもしれません。

【まとめ】JCBザ・クラスを意識する人にもおすすめ

JCBを長く愛用するユーザーにとって、JCBザ・クラスは憧れの存在とも言えます。

実際、所有を目標にしている方も多いと聞きます。

ザ・クラス取得のために、JCBプラチナでクレジットヒストリーを付けるのが最短だという話もありますが、実利も踏まえて所有するカードは決めたいものです。

活用ができなければ、年会費がもったいないです。

ちなみにJCBザ・クラスの年会費は55,000円(消費税10%にて計算)。

クラス会員ならではの特典もあります。

最上位カードが5万円で所有できることに対する賛否はいろいろありますが、取得は難しいです。

日本で発券されているクレジットカードの中で審査難易度はTOP10に入るとも聞きます。

いずれにしてもJCBプラチナカードはコスパの高いプラチナカード、一度持ってみてはいかがでしょうか。

記事を書いた人

ちゃおんぱむ